Service 01TRCの不動産賃貸

当店は、武蔵新城エリアの賃貸物件をご案内して20年。

これまでたくさんの方の新生活をサポートしてまいりました。地元を知り尽くしたプロだからこその目線で、お客様のご希望に添う物件をお探しいたします。

賃貸不動産経営管理士・宅地建物取引士を有するコンシェルジュのほか、女性コンシェルジュも在籍いたしております。女性の一人暮らしやお子様を初めて一人暮らしさせる保護者様、子育て世代のお部屋探しまで、幅広く対応が可能です。おまかせください。

Service 02TRCの不動産売買

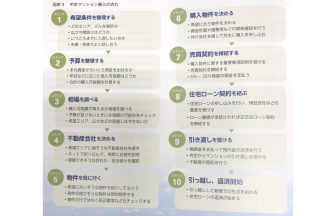

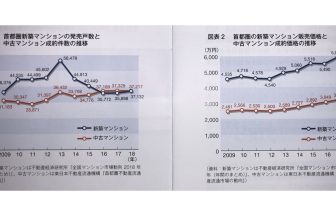

不動産に関する「売りたい」「買いたい」のご依頼を承っております。武蔵新城・川崎市・横浜市を中心に一都三県に対応いたしており、宅地建物取引士の資格を持った経験豊富なスタッフが資金計画から物件の選定まできめ細かいサポートをお約束いたします。自宅を売却したいが売れるか心配・築年数が古い管理物件を手放したい・早めの売却を希望しているというご不安やご希望をお持ちの方にも真摯に対応いたします。

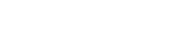

Service 03不動産買取のご案内

当店は、スピーディーかつ、お客様にご満足・ご納得頂ける金額での買取に努めております。

まずは何をしたらいいの?実際にどんな手続きが必要なの?など、初めて不動産を売却される方でも分かりやすいよう、コンシェルジュが丁寧にしっかりとサポートいたします。空き家や空き地の有効活用についてのご相談も承っております。所有している遊休地の活用方法に悩んでいる方や、老後のための安定した資産運用方法を探しているという方は、ぜひ当店にご相談ください。

Service 04TRCの不動産賃貸管理

マンション1棟の管理が大変で困っている、空室がなかなか埋まらない、家賃滞納や敷金トラブルに悩んでいるという不動産オーナー様向けの、賃貸管理サービスのご案内です。

専門的知識と多数の実績を誇る当店のコンシェルジュが独自の賃貸管理システム活用し、必ずご満足頂ける賃貸管理サービスをご提供いたします。面倒で煩雑な税金に関する手続きや、法律に則った正確な入退去に関する業務も一括して当店が行いますので、ご安心ください!

Service 05安心・快適リフォーム

快適なお住まいで安心の暮らしを実現するリフォームサービスをご提供いたしております。

開きにくくなってしまったリビングドアや、開け閉めの際に不快な音が出るトイレのドア、破れた網戸など、ちょっとしたお直しから、屋根や外壁の塗装・門扉の修理までどんなことでもご相談ください。大人気の水回りリフォームや、近年注目の集まる簡易手洗い場の新設、介護リフォームも承っております。

ご相談は無料にて承っておりますので、まずはお気軽にご希望をお聞かせください。

Service 06夢をカタチにするリノベーション

住む人や使う人の生活スタイル・希望に合わせて「つくり変える」リノベーション工事のご依頼を承っております。間取りだけでなく内装・配管などの全てを刷新し、新しい価値を生み出す改修工事となりますので、自由度も大変高く、デザイン性にも富むことから、用途だけでなく印象もガラッと変えることができます。工事内容や、間取りのご希望などでお悩みがございましたら、ぜひ当店にご相談ください。当店は設立以来、地域にお住まいの皆様に頼りにして頂いている実績がございます。たくさんのご依頼と向き合ってきた経験と豊富な知識を活かし、お客様のご希望をお聞きしながら最善のご案内をお約束いたします。

-1_R_R-336x216.jpg)